Az elmúlt egy hónapban újabb közgyűlés hívta fel újra a Fondul-sztorira a figyelmet. A Fondul Proprietatea, azaz a román kárpótlási alap a kommunista rezsim áldozatainak kárpótlására jött létre 2005-ben. Három éve kezdte el a többek között a magyar államot is aktívan finanszírozó Templeton menedzselni és onnantól vált elérhetővé (warrantokon keresztül) a résen levő intézményi befektetőknek. Ekkor még 0.45-0.5 környékén mozgott az ára és a mi első pakkunk is abból az időből származik. Ez a cég gyakorlatilag a legjobb proxi a román piachoz, azon belül pedig az energiaszektorhoz, olyan cégekben van részesedése mint a Petrom, a most kibocsátott Romgaz vagy a várhatóan jövőre tőzsdére kerülő Hidroelectrica. Nem csoda, hogy most, hogy az elmúlt évben Románia is kezd makroszemmel egyre jobban festeni, megélénkült az érdeklődés a bukaresti tőzsde iránt, a választék pedig likvid és transzparens cégekből nem igazán nagy. A Fondul körül pedig amúgyis izzik a levegő az utóbbi hónapokban, először egy nagyvonalú tender ajánlat folyamán ajánlhatták fel a tulajdonosok a piaci árnál magasabb áron részvényeiket. Ezután a bukaresti tőzsdén jelenleg legnagyobb cég, a Romgaz bevezetése izgatta a befektetők fantáziáját. Az elmúlt héten pedig a Transgaz 15%-os pakkját adta el a Fondul (a cég már tőzsdén volt). Mindeközben pedig az amerikai menedzsment és tulajdonosok birkózása is érdekes fejleményeket tartogatott, hamar kiderült, hogy

Elliot nem viccel

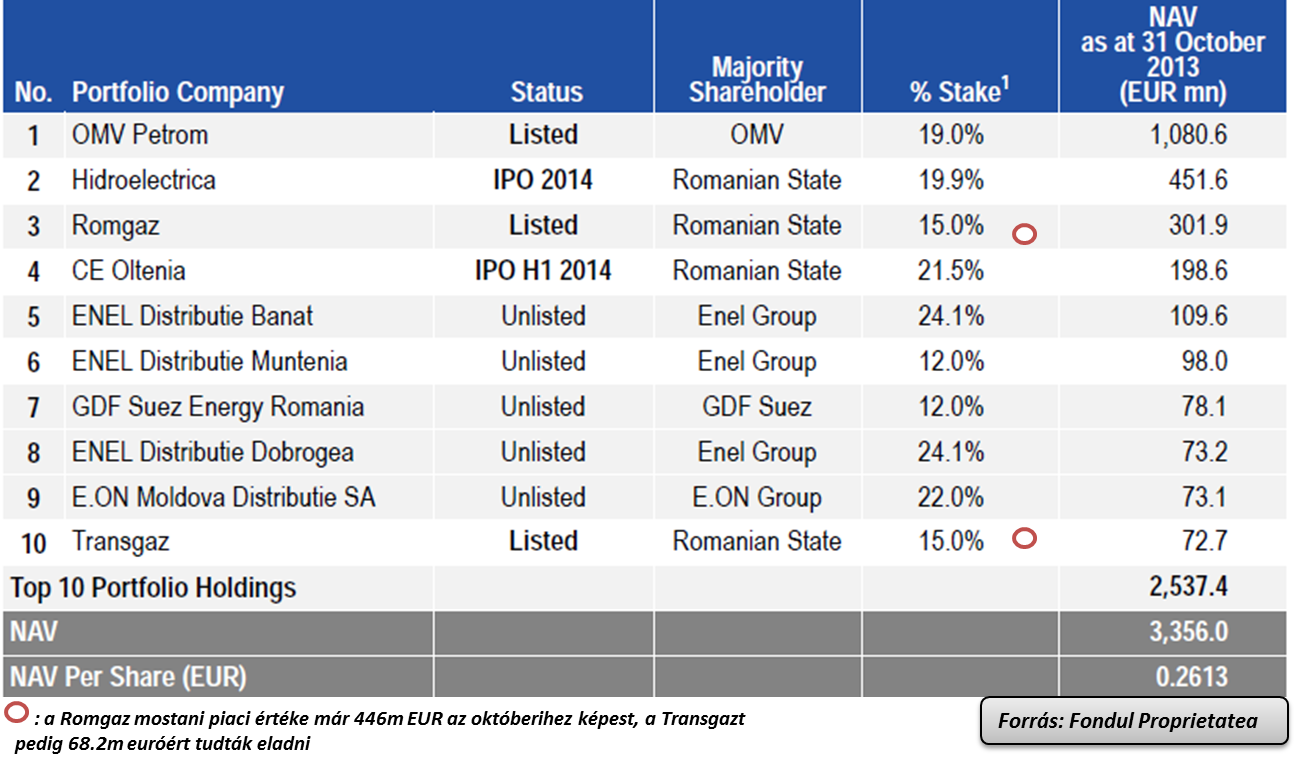

A Fondul tulajdonosi szerkezete a tőzsdei bevezetéstől kezdve folyamatosan alakult, a külföldiek részaránya nőtt, míg az állam szépen lassan megszabadult a részvényeitől. A külföldi befektetők között sok az amerikai, a két legnagyobb a Morgan Stanley 5%-al és az Elliot. Az Elliot Assiocates a 2011-es kibocsátástól tulajdonos volt és kezdeti részesedését fokozatosan emelve 15%-ra a legnagyobb külföldi befektető lett. Az amerikai hedge fund érdekei világosak, minél hamarabb és minél nagyobb megtérülést akarnak látni és ezért tesznek is aktívan, hatékonyan fogva össze a külföldi tulajdonosi kört. A legutóbbi közgyűlésen ezért, hogy Mobiusék érezzék a nyomást, a javasolt négy év helyett csak két évnyi mandátumot szavaztak meg a Templetonnak és az ösztönzők és elég agresszívra sikerültek. Talán túl agresszívra is. Az az egyik ugyanis, hogy a nettó eszközérték a piaci árhoz képest átlagban (a 2014 őszétől induló egy évben a kereskedési napok 2/3-án) ne forogjon nagyobb diszkonton, mint 15%. Ez most kb. 27%, de a Romgaz átértékelése után még több lesz. És ráadásul a következő év végén az eszközérték nem lehet kevesebb, mint a most októberi.

Mit jelent ez és hogy lehet ezt elérni? Ahogy arról a holdingos bejegyzésben már szó volt, általában minél több eszköze (leányvállalata) van kint egy adott holdingnak a tőzsdén, annál kisebb lesz a diszkont – az ok egyszerű, nem kell azzal foglalkozni, hogy az ember megbecsülje mit is érnek, hiszen ezt a piac elvégzi helyettünk. (persze azt, hogy épp helyesen ítél-e, azt gondolhatjuk másképp). Egy zárt befektetési alap eszközértékénél nagyon hasonló a helyzet. Akkor mi lesz itt…

IPO-dömping?

Igen, az egyik kézenfekvő út az, hogy a Fondul szépen, gyorsan kiviszi ezeket a cégeket tőzsdére. Ezzel több probléma is lehet, az egyik, hogy jellemzően ezek olyan energetikai cégek, amikben a román állam a nagytulaj (a Fondul részesedése általában 15-20%), rá pedig jóval nehezebb nyomást gyakorolni. További gondot jelenthet az is, hogy a cégek egy részét rendbe kéne rakni ahhoz, hogy vállalhatóak legyenek, sok román cégnél a befektetői kapcsolattartás kimerül egy három évvel ezelőtti kétoldalas beszkennelt román nyelvű mérleg felrakásában.

Fondul nettó eszközértéke - 2013. Október 31, mEUR

Ezentúl még ott a piac is, hiszen egy tőzsdei bevezetésnél korántsem mindegy, milyen az aktuális hangulat. A Templeton többek között erre hivatkozott, amikor nemtetszését fejezte ki, hogy úgy kéne megfelelniük az elvárt követelményeknek, hogy egy csomó mindenre nincs is ráhatásuk. Ennek pedig az lehet a vége, hogy a kényszer miatt potom áron kell majd jó cégeket eladogatniuk.

Mark Mobius, a Templeton elnöke

A román tőkepiac pedig korántsem az a likvid és külföldiek által könnyen elérhető piac, ami korlátlan mennyiségben szívná fel az újabb és újabb kibocsátásokat. Ha minden más változatlan, akkor még két esetben csökkenhet a diszkont, ha összeesik a NAV – de mivel az is feltétel hogy a jövő évi magasabb legyen, mint az idei, ezért ez nem játszik és nyilván az Elliot sem így képzelte a diszkont csökkenését. A másik megoldás, ha növekszik az árfolyam, ezért persze valamennyit tehet a Fondul – ahogy tette eddig is – részvényvisszavásárlással és bevonással, tender ajánlattal, de ugyanakkor önmagában ez kevés, ha pl. beüt egy részvénypiaci pánik.

Szóval a tulajdonosok szempontjából érthetőek ezek a lépések és az sem baj, ha nem kényelmesedik el a menedzsment, ugyanakkor a Templeton ellenvetése is érthető.

Ugyanakkor – és ez ezekből a lépésekből is világosan látszik – a Templeton és az amerikai befektetői kör kettőse igen jót tett a román tőkepiacnak azzal, hogy az ottani viszonyokhoz képest egy transzparens és jól menedzselt céget hozott létre. De főként a Fondul részvényeseinek, mivel a papír a román makro javulásával a befektetők egyik kedvencévé vált, idén közel 51%-ot emelkedett. A lelkesedést meglovagolva a Romgaz mellett várhatóan újabb kibocsátások várhatóak, a Fondul megszavazta a következő részvényvisszavásárlási programját is, így a befektetők a jövőben sem fognak unatkozni. És mi sem, hiszen továbbra is hiszünk a román sztoriban és ezért például az Új-Európa alapunkban aktívan követjük ezeket a lehetőségeket.

Utolsó kommentek