Mindenhol vannak olyan gazdasági csomópontok, cégek vagy cégcsoportok, amelyek egy ország gazdaságának komoly részét kontroll alatt tartják. Kérdés csak kettő van és azok is összefüggnek: Mennyire fonódnak ezek össze a politikával és mennyire transzparensek. Nyilvánvaló, hogy a politikai hátszéllel működő cégeket más célok és szempontok vezérlik. Egy bizonyos gazdasági erő felett már az aktuális hatalom önmérsékletétől függ, mennyire vesz figyelembe tágabb érdekcsoportokat, mennyire vállal társadalmi felelősséget vagy ehelyett teljesen öncélú marad és csak a hatalom megtartása érdekli. Hosszútávon szerintem nem túl kifizetődő az utóbbi opciót választani, de ennek a kifejtése már túl messzire mutatna.

Mindenesetre Törökországban a legnagyobb holdingok erősen igyekeznek azt a látszatot kelteni, hogy figyelembe veszik a társadalmi és szociális szempontokat is, a gazdaságiak mellett. A két legnagyobb, a Koc és a Sabanci alapítványokon és egyetemeken keresztül ápolja filantróp imidzsét, de emellett a kisebbségi részvényesekkel is próbálnak korrektek lenni és tőzsdén levő leánycégeik a legtranszparensebbek közé tartoznak. A mai posztban a két mamutcég közül a Sabanci kerül terítékre.

Tiszta népmese

Az alapító, Haci Ömer Sabanci történetéből nem hiányoznak a mesés elemek. A fiatal parasztlegény, aki egy kis

A leszármazottak nem bizonyultak méltatlannak az örökségre, a kormányzást átvevő öt fiú szépen bővítette a portfoliót és olyan nemzetközi cégekkel kezdtek együttműködni, mint a DuPont, a BNP és a Philip Morris. Közülük is kiemelkedett Sakip, aki humorával és közvetlen stílusával üde színfolt volt a török üzletemberek között, könyveket írt és szívesen adott interjút. 1967-től 2004-es haláláig vezette a céget, amely ezalatt az ország egyik legnagyobb vállalata lett. Átköltöztette Isztambulba, ami stratégiailag jó döntésnek bizonyult. A Sabanci Egyetem - a ma legelismertebb egyetem - alapításával és a családi magángyűjteményből létrehozott múzeummal megalapozta az a kultúra-, és emberbarát imidzset, amely a holdingot máig elkíséri.

Érdeklődöknek a Sabanci család színes történetéről bővebben itt.

Nők hatalmon

Erdogan kormánya mostanában nem a liberális elveiről híres. Az idei tüntetések arra is rámutattak, hogy a konzervatívabb irányba tolódás sokaknak nem tetszik. Így talán még inkább meglepő, hogy egy alapvetően férfiközpontú társadalomban a legnagyobb török vállalat élén egy nő, az alapító unokája, Güler Sabanci áll, aki ezzel a Forbes 100-as legbefolyásosabb nőinek listájára is épp becsúszott J. K Rowling és Gisele Bündchen közé. Emellett a legnagyobb leányvállalatnak, amely nem mellesleg az egyik legnagyobb bank, az Akbank, is egy nő, Suzan Sabanci az elnöke, aki szerint „Törökország igazi ellensége nem az iszlám, hanem a patriarchális társadalom”.

Cementtől a cigiig

Elég kemény dolga lenne annak, aki Törökországban megpróbálná kikerülni a Sabanci-cégeket. Ha az Akbank helyett mást választana, elektronikai kütyükért nem a Teknosába menne, hipermarketek közül sem a Carrefourt választaná és a dohánytermékeket is messzire elkerülné, akkor is azt a járdát és azokat a hidakat koptatná, amihez részben a két cementcég, az Akcansa és Cimsa szállítja a cementet. A portfolió hét fő szektorba sorolható és kb. 70%-a tőzsdére vitt cégekből áll. Három nagy nem-tőzsdei részesedése van: az egyik az Enerjisa, amelyről később még lesz szó, a másik a biztosító Avivasa, a harmadik pedig a Philsa, amelyi egy joint venture a Philip Morrissal (és meglepő módon dohánytermékeket gyárt és forgalmaz - 45%-os piaci részesedéssel). A holding kapitalizációja közel 18 milliárd dollár, ezzel a második legnagyobb a Koc Holding mögött, 65000-en dolgoznak itt és 15 országban vannak jelen. Nem mellesleg két szép nagy tornyot is felhúztak Isztambul üzleti negyedében.

Energiakattanás

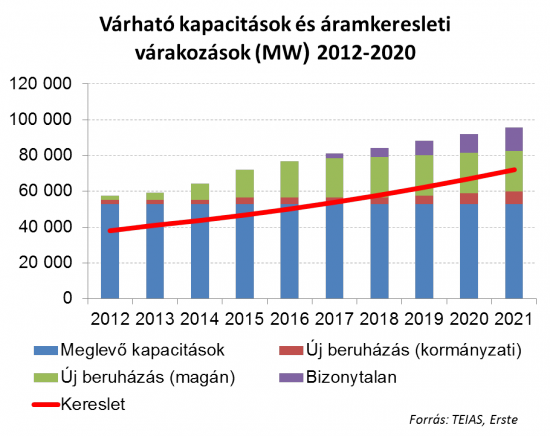

Ha valaki az elmúlt években a nagy török iparvállalatokkal találkozott és a stratégiájukról kérdezett, abban hamar kialakulhatott a kép, hogy melyik szektorban látják a következő aranytojást tojó tyúkot. Az energiaszektor az, amely új kapacitások híján öt év múlvára deficitessé válhat, mivel a gazdaság és az áramhasználat stabilan növekszik. A privatizáció megnyitotta a teret az áramtermelő eszközök és a áramdisztribútorok magánkézbe kerülése előtt, a kérdés már csak az, hogy ha mindenki ilyen lelkes, nem lesz-e komoly túlkapacitás? A Sabancinál erre azt mondták, hogy azért nem, mert noha a (gyakorlatilag kb. ingyen osztogatott) erőmű licenszek körül nagy volt a tolongás, valójában maga a beruházás már sokkal kevesebb szereplő számára reális, hiszen komoly saját tőkét és finanszírozást kíván.

A Holding a Verbunddal alapított joint venture-ben lépett be az energetikai piacra, még 2007-ben. A kezdetben 456 MW-os kapacitásból öt év alatt 1835 lett, a cél pedig 2015 év végére 5000, 2020-ra pedig 7500 MW-os kapacitás. Összehasonlításképp a török áramtermelő kapacitás az előrejelzések szerint 72000 MW körül alakulhat, tehát ha minden a terv szerint alakul, akkor a holding egyedül a teljes kapacitás 7%-át adja majd.

Az Enerjisa több okból is kulcsfontosságú, egyrészt ez jelentheti a jövő évek növekedésének motorját, másrészt a következő négy évben tőzsdére készülő leányvállalat közül ez a nagyobb, 2017-re tervezik az IPO-t. Az eszközérték a becslésekben könyv szerinti értéken szerepel és így is a teljes NAV 12%-át jelenti, mintegy 1.5 milliárd dollárt. Ez nem tűnik túlzónak, főleg ha figyelembe vesszük, hogy 2013-ban, mikor a Verbund részesedése az EON-nál landolt, a tranzakcióból visszaszámolt Enerjisa érték kb. 2.5 milliárd dollárra rúgott.

Így nem csoda, hogy a Sabanci iránt lelkesedőket az energiaszektorban megbújó lehetőségek fűtik. Emellett lökést adhat az Avivasa tőzsdére vezetése is, amit jövőre terveznek. A biztosító Avisasa is elég jó szektorban várja a következő évtizedet, a magánnyugdíjpénztári rendszer ott komoly felfutás előtt áll.

Árazzunk holdingot!

Hogy értékelünk egy holdingot? Összepakoljuk a részeket, hozzácsapjuk a nettó készpénzt aztán megnézzük mi jön ki. Ez lesz a NAV (net asset value = nettó eszközérték), ezt hasonlítjuk össze a piaci kapitalizációval. Persze a helyzet azért nem ilyen egyszerű. A tőzsdén lévő leányvállalatokkal viszonylag szerencsénk van, hiszen ott van egy piaci ár, amelyet alapul vehetünk. A nem tőzsdén levő cégekkel már más a helyzet, ott a meglevő adatokból kell valamilyen – általában mutatószámok alapján – értéket becsülni. Általában a holdingok a struktúrájukból adódó sajátosságok (pl. átláthatatlanság) miatt diszkonton forognak. A gyakorlatban minél nagyobb rész van kint tőzsdén annál kisebb ez a diszkont (sőt elvétve még prémium is lehet). Ez logikus is, hiszen minél több leánycég bújik meg a homályban a tőzsde reflektora helyett, annál bizalmatlanabb a piac. A nettó adósság/készpénz hozzáadásához sem árt mélyebben ismerni egy céget, hiszen épp a sok bekonszolidált vállalat miatt ha csak a számokat látjuk lehet, hogy csúnyán mellélövünk. Ugyanis ha nem figyelünk, könnyen olyan adósság vagy készpénzállományt vehetünk alapul, ami valójában nem a holdingé, hanem a leányvállalaté és amelynek az értéke már tükröződik a részvényárban!

Ha ez megvan, akkor a következő feladat, hogy megnézzük, hogyan is nézett ki ez a diszkont historikusan és mi szokott lenni az átlag. Persze figyelni kell egyedi tényezőkre is, ha például valami drasztikus változás köszöntött be a holding életében, akkor nyilván más lesz az új norma. A Sabancinál ez a diszkont most kicsit az elmúlt évek átlaga alatt van, tehát csak az alapján nem érdemes beleugrani. Ám ha figyelembe vesszük, hogy a következő években két nagy leányvállalatot is tőzsdére visznek, úgy már jóval kedvezőbb az összkép.

forrás: The Guardian

forrás: The Guardian

Utolsó kommentek