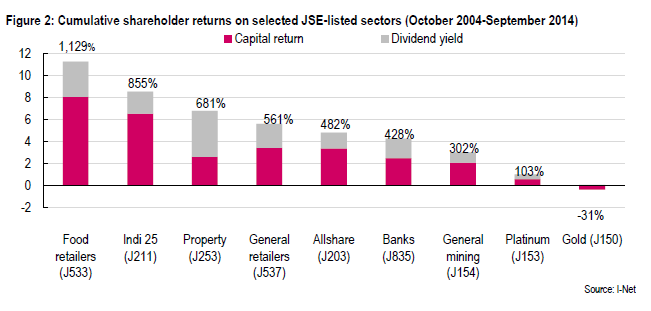

A minap az egyik afrikai elemzésben megakadt a szemem az alábbi ábrán, amely a dél-afrikai részvénypiac szektorainak teljesítményét mutatja az elmúlt 10 évben. Látszik, hogy a leggyengébben a bánya társaságok teljesítettek, nagyságrendekkel elmaradva a többi szektortól, holott ezen periódus alatt a fémek és nemesfémek piacán az elmúlt évszázad talán legnagyobb szuperciklusának lehettünk tanúi.

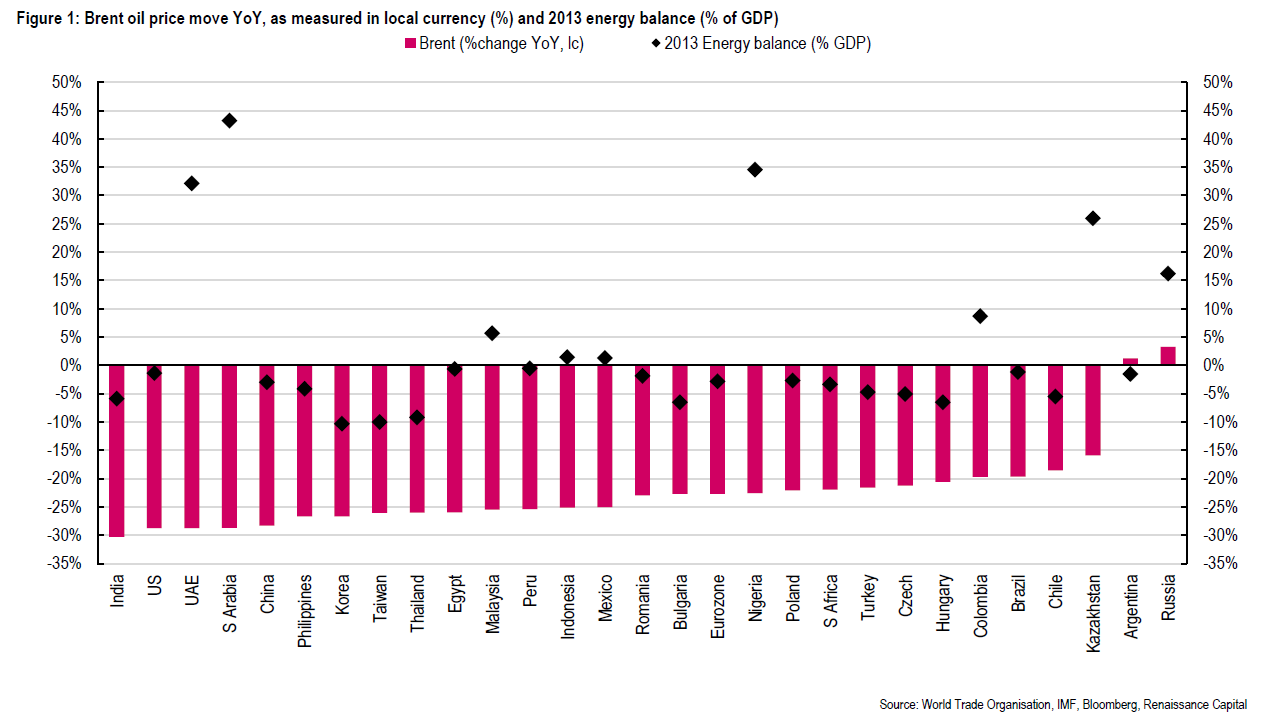

Forrás: Renaissance Capital

A dél-afrikai bányatársaságok alulteljesítéséért a magas költségelemek okolhatóak, amelyek a platina- és aranyszektorban éreztetik a leginkább a hatásukat. Ebben a bejegyzésben most a platinaszektorra fogok fókuszálni, azt vizsgálva, hogy melyek azok a tényezők, amelyek negatívan befolyásolják a platinabányák teljesítményét. (Egyébként a platina vagy az ékszerpiacról vagy az autóipar kapcsán lehet ismerős, ahol a dízelüzemű autók katalizátoraként használják.)

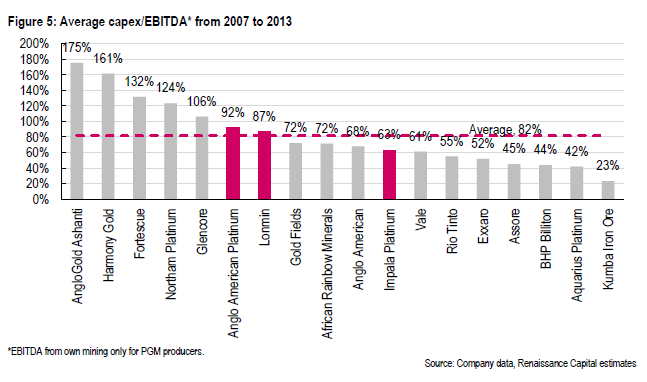

1. Magas beruházási arány

A bányatársaságoknak jelentős mértékű beruházásra van szükségük, hogy szinten tudják tartani a kitermelésüket és pótolják a kimerülő készleteket. Mint az a lenti ábrán is látható, a 3 legnagyobb dél-afrikai platinabánya (piros oszlopok) az EBITDA-jának több mint 60%-át forgatta vissza beruházásokra az elmúlt 6 évben és ennek ellenére is esett a kitermelési volumenük (EBITDA: adózás, kamatfizetés és amortizáció előtti eredmény). Mégis folytatják a beruházásokat annak reményében, hogy ha majd a platina árfolyama a mostani 1 240 USD/uncia szintről újra visszaemelkedik, akkor megtérül a befektetett pénzük. Ám egyes elemzések szerint még 1 900 USD/uncia platinaárfolyamnál is értékrombolóak ezek a beruházások, mert túlságosan költséges a két ezer méter mélységben lévő bányák kiépítése és működtetése.

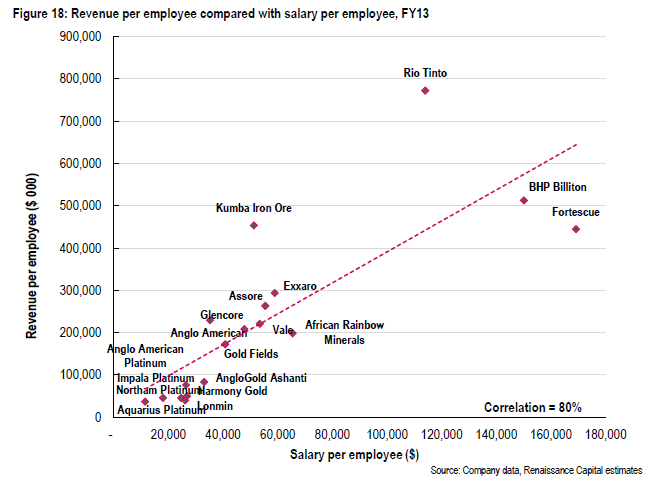

2. Alacsony munkaerő produktivitás

A nagy mélységben lévő platinabányák sok embert foglalkoztatnak, így kevésbé tudnak hatékonyan működni, mint a nagyméretű, jól gépesített, külszíni kifejtők (pl. Rio Tinto, BHP Biliton). Az egy munkaerőre vetített jövedelem így alig tizedannyi, mint például a Fortescue vagy a Rio Tinto bányáiban. Ráadásul egyre akutabb probléma, hogy a platinabányászok úgy érzik, hogy más bányászokhoz képest alul vannak fizetve, amely további nyomást jelent a munkaerő költségekre nézve. Persze tényleg kevesebbet keresnek, átlagosan olyan 30 ezer USD körül évente (7,5 millió Ft), ami jóval az 56 ezer USD-s (14 millió Ft) szektorátlag alatt van, de így is magasnak tűnik a bérük ahhoz képest, hogy mekkora jövedelmet generálnak a cégnek a versenytársakhoz viszonyítva.

És mivel a felszín alatti bányászat a gépesített külszíni fejtéssel ellentétben elég emberigényes folyamat, ezért a munkaerő költség a kitermelési költségnek jelentős részét teszi ki (50-70%), így a magasabb bérekre irányuló követelések rendkívül érzékenyen érintik a bányatársaságok eredményességét. Ráadásul Dél-Afrikában a folyamatos elégedetleneségek miatt elég gyakoriak a bányászsztrájkok (mint ahogy arról már írtunk is itt a blogon), amelyek jelentős bevételkiesést okoznak a cégeknek. Az első félévben éppen a platinaszektorban voltak komoly leállások a sztrájkok miatt, amely érezhetően visszavetette a platina piaci kínálatot.

3. Biztonsági problémák

A biztonsági problémák is csökkentik a produktivitást, ugyanis a teljes szektort vizsgálva a platina bányákban a legmagasabb a sérülések miatti elvesztegetett munkaórák száma. Ennek pedig súlyos költségvonzata van, mert optimális esetben akár heti 7 napban, napi 24 órában is folyhatna a kitermelés. És ugyan ez nem csak a platinabányák jellegzetessége, hanem az egész bányászszektort sújtja, hogy áramkimaradásokkal és vízhiánnyal is számolni kell, melyek szintén megnehezítik a hatékony munkavégzést további terheket róva a cégek költségvetésére.

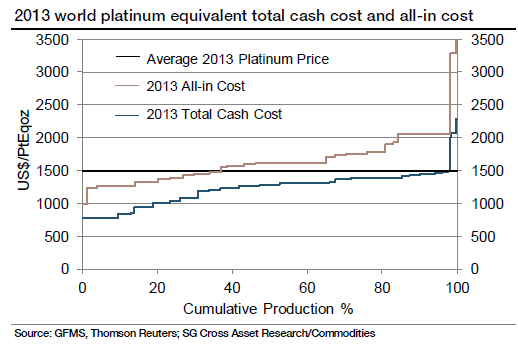

Összességében a platinabányászat egy rendkívül beruházás és munkaerő igényes szektor Dél-Afrikában, melynek eredménye meg is látszik a bányavállalatok harmatgyenge cash-flow termelő képességében. Az elmúlt években nem sikerült 1-3%-nál magasabb FCF hozamot elérniük, éppen emiatt nem is számít túl vonzó szektornak a befektetők palettáján. Ráadásul a platina árfolyamának esése csak tovább súlyosbítja a helyzetet. Azonban mivel a világ platinatermelésének felét a Dél-Afrikai Köztársaság adja, így a bányák magas költségszintje támaszul szolgálhat a platina árfolyamának. Ráadásul a platinapiac továbbra is deficites (nagyobb a kereslet mint a kínálat), habár ennek mértéke szűkülhet, ha év végére sikerül az összes dél-afrikai platinabányának visszanövelnie a kitermelését a sztrájkok előtti szintekre.

Forrás: Societe Generale, Commodities Review

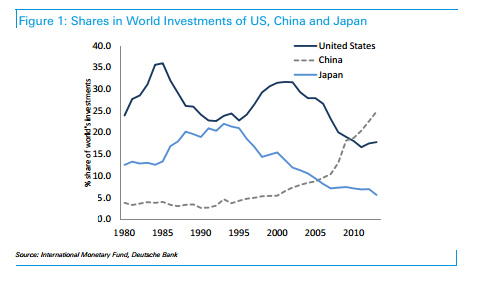

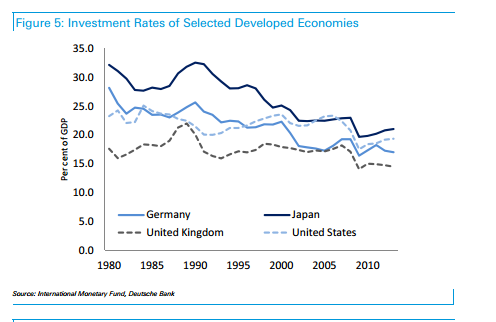

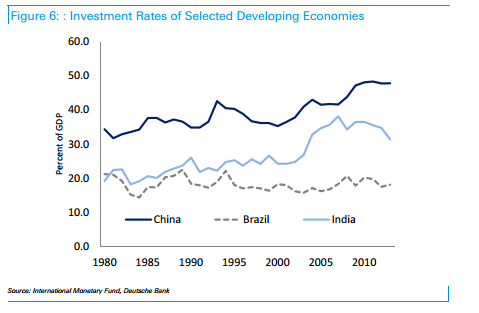

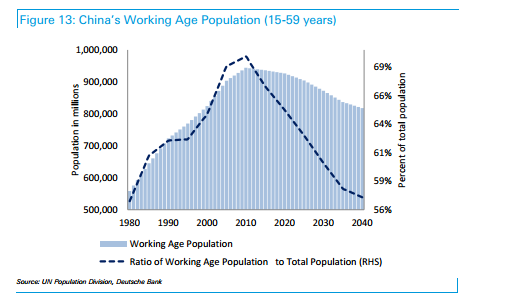

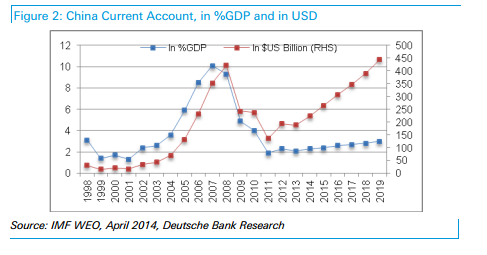

Érdekesség, hogy az eltolódás oka nemcsak a világ egészénél gyorsabban növő kínai gazdaság, hanem a beruházási ráták GDP-hez viszonyított aránya is. Amíg a fejlett országokban csökkenés volt megfigyelhető...

Érdekesség, hogy az eltolódás oka nemcsak a világ egészénél gyorsabban növő kínai gazdaság, hanem a beruházási ráták GDP-hez viszonyított aránya is. Amíg a fejlett országokban csökkenés volt megfigyelhető...

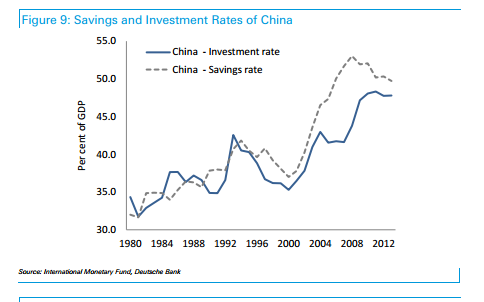

A magas kínai beruházásra azonban - összességében - nem a klasszikus régi fejlődő piaci modell alapján kerül sor (hogy a fejlett világbeli megtakarítók a magasabb hozam reményében a kockázatokat is vállalva beruháznak a fejlődő országokban) hanem a külföldi tőkebeáramlás helyett elsősorban a beruházásoknál is magasabb kínai megtakarításokból.

A magas kínai beruházásra azonban - összességében - nem a klasszikus régi fejlődő piaci modell alapján kerül sor (hogy a fejlett világbeli megtakarítók a magasabb hozam reményében a kockázatokat is vállalva beruháznak a fejlődő országokban) hanem a külföldi tőkebeáramlás helyett elsősorban a beruházásoknál is magasabb kínai megtakarításokból.

Forrás: The Economist

Forrás: The Economist

Utolsó kommentek