Hosszú idő után ismét egy nagy marketinggel futó kibocsátás zajlik, új papír jön a Budapesti Értéktőzsdére: a Norbi Update Lowcarb Nyrt.

Ugyan ez egy nagyon kicsi cég az intézményi befektetők számára, de érdekes a téma, úgyhogy a hétvégét a Norbi Update kibocsátással kapcsolatosan fellelhető anyagok tanulmányozásával töltöttem, miután végighallgattam az egyik lakossági fórumot is.

A szektor szerintem rendkívül ígéretes, az elhízás, mint jelenség egyre jobban terjed, és a kezelése, de legfőképp a megelőzése/visszafordítása egy külön iparággá nőtte ki magát. Erről korábban írtunk is a blogon, a téma pedig továbbra is aktuális.

Bár nem vagyok a Norbi 900.000, sem a Réka 600.000 Facebook rajongója között (ezt szeretik kihangsúlyozni, hogy így összesen 1.5m követőjük van, de gondolom, hogy nem kis mértékű az átfedés), de hallottam már korábban is a brandről, bár a terméküket még nem kóstoltam, úgyhogy ezt a hiányt is gyorsan pótolni kellett.

mintavétel

mintavétel

Korábban ugyan olvastam már pár negatív kritikát, de ez nem igazolódott, számomra teljesen ehetőek voltak a termékek, a puding kifejezetten ízlett. Sőt, egy cégen belül végzett gyors közvéleménykutatás alapján kiderült, hogy többünknek is van olyan ismerőse, aki Norbi ételei segítségével fogyott le, és Norbitól rendszeresen rendelő kollégát is sikerült találni. Szóval a termék valószínűleg működőképes, bár nekem az a személyes véleményem, hogy ha valaki komolyan gondolja, hogy egészségesen étkezik, akkor nem édesítős pótcuccokkal folytatja a régi sör/péksüti/édesség/lónyál kombinációt, hanem valamilyen rendszeres mozgás mellett körültekintően választja meg a hús/zöldség/gyümölcs alapú étrendjét, ehhez pedig kis odafigyelés mellett nem kell update boltba menni.

A személyes tapasztalatok után lássuk magát a céget! Csak bárki által hozzáférhető információkat fogok felhasználni, megpróbálom leválasztani a kibocsátás körüli marketingmázat és mint befektetést értékelni a vállalatot. Sajnos a cég kibocsátási tájékoztatója sok helyen igen slendriánul van megfogalmazva, és rengeteg fontos információ csak nehezen, vagy szinte sehogy nem nyerhető ki. Azért megpróbáltuk kitölteni az űrt.

Forrás: Réka FB oldala

Forrás: Réka FB oldala

A kibocsátás

A szervezők egy kevésbé szokványos módját választották a tőkebevonásnak, hiszen a klasszikus új részvény kibocsátással történő tőkeemeléssel szemben itt arról lesz szó, hogy a tulajdonostárs Norbi és Réka értékesítik a meglévő részvényeik egy részét (min 800.000 és max 2.200.000 db-ot - ez 792millió illetve 2178 millió Ft-ot jelent) és a befolyó összeg 84%-át, de max 840 millió Ft-ot tőkeemelésre szánják (990-es áron). Ez azt jelenti, hogy nagy érdeklődés esetén több mint 1 milliárd Forintot kivesznek a cégből. Azért ez egy intő jel. Amikor a céget legjobban ismerő nagytulaj ad el jelentős pakkot, általában nem a legjobb jelzés a beszállásra. Az, hogy a magyar tőkepiac egy viszonylag kis szereplője a szervező, és a Cég könyveit hitelesítő könyvvizsgáló is egy kis cég, szintén okot ad rá, hogy még éberebbek és óvatosabbak legyünk.

A Cég jelenlegi formájának rövid története

A Norbi Update Lowcarb Nyrt nem tekint nagy múltra vissza, kifejezetten a tőzsdei bevezetésre hozták létre 2013. májusban, majd ezután nem sokkal megállapodást kötött a tulajdonos Norbival az update termékekkel, étrenddel kapcsolatos védjegyek használatáról. Gyakorlatilag ez a védjegyhasználat a cég lelke, ez benne az érték, ennek átengedése fejében kapja a jutalékokat. A bökkenő, hogy a szerződés csak 2019. február 20-ig szól, és addig is Norbi - ha akarja - pénzt kérhet a cégtől a védjegyekért. Ez egy nagy bizonytalansági faktort jelent, hiszen még ha tervek szerint a védjegyet később a cégbe is apportálják (átadják neki), ennek a körülményei nem tisztázottak, és így lehetőség nyílik a kisbefektetők megkárosítására.

Az összevont tájékoztatóban így van megfogalmazva:A 2013. május 23-án a Társaság mint Használó és Schóbert Ferenc Norbert mint Védjegyjogosult között kötött, és 2014. február 20-án módosított védjegyhasználati megállapodás alapján Schóbert Ferenc Norbert a fent felsorolt, tulajdonát képező védjegyek kizárólagos használatát, hasznosítását engedélyezte a Társaság számára határozott időre, 2019. február 20-ig. A védjegyek használata ellenértékének mértéke és megfizetésének módja a szerződés szerint szigorúan bizalmas. A használat a Társaság számára nem ingyenes, a védjegyjogosult nem mondott le hivatalosan és visszavonhatatlanul az ellenértékről, ám a Társaság megalapítása óta ezen a jogcímen tényleges kifizetés nem történt. Ellenérték fizetéséről szóló határidőt a megállapodás nem tartalmaz, nem az ellenérték megfizetésének halasztása történt, hanem a védjegyjogosult döntése alapján nem került erre sor. A védjegyjogosultnak a jövőben sincs szándékában kifizetést kérni a Társaságtól, amelynek jelenleg 50%-os tulajdonosa. Ezzel együtt nem zárható ki teljes bizonyossággal, hogy ilyen kifizetésre esetleg mégis sor kerül, de ennek valószínűsége csekély. Schóbert Ferenc Norbertnek a megállapodás időtartamának lejáratát megelőzően szándékában áll, hogy a védjegyeket a Társaságba apportálja. Az apportálás szándékának kinyilvánításával Schóbert Norbert tervezi az apportálást, de nem tett kötelező érvényű nyilatkozatot arról, hogy azt végrehajtja. A védjegyek használata ellenértékének mértéke szigorúan bizalmas. Éves szinten ez a védjegyjogosult által hangsúlyozottan nem tervezett esetleges fizetés a Társaság árbevételének kevesebb mint 5%-át tenné ki.

Szóval ez egy kockázati faktor, de tegyük fel, hogy nem lesz gond jogokkal, és haladjunk tovább!

Miből jön a pénz?

A Cég alapvetően abból él, hogy rendelkezésre bocsátja az Update koncepciót, és

- ebből jutalékokat szed a franchise bolthálózattól - messze ez a legjelentősebb forrás

- jutalékot szed a Teletál ételkiszállításai után

- Norbi és Réka fellépéseinek a díja, szponzorok, a Sole-Mizo tejtermékek után járó díjak és egyéb jogdíjak jelentik az egyéb bevételt

A Cég fő tevékenysége a franchise hálózat futtatása mellett az Update brand marketingje, amely javarészt a TV2-s, Class FM-es reklámokra, a "celebstátusz" szinten tartására és egy erős Facebook oldalra épít. Gyakorlatilag ezek a marketingkiadások jelentik a legfőbb költséget, a kevésbé jelentős munkabérek és irodabérlés mellett.

A koncepció véleményem szerint ügyes, és jól ki van találva, hiszen Norbiék megegyeztek a gyártókkal (pékségek, tejüzemek, húsipari üzemek, üdítőgyártók) a franchise partnerekkel (azaz az üzletekkel) és az őket összekötő logisztikai vállalattal, a HAVI Logistics-szal. Ez utóbbi összeköti a gyártókat az üzletekkel, bonyolítja a fizetéseket, és hetente fizet a Norbi Update-nek jutalékot. A rendszer fő előnye, hogy nincsen szükség boltok vásárlására és termékkel való feltöltésére - ez a franchise partnerek dolga - ezzel jelentős beruházásoktól és forgótőkeigénytől mentesül a cég, megkönnyítve a növekedést.

Kijön-e a matek?

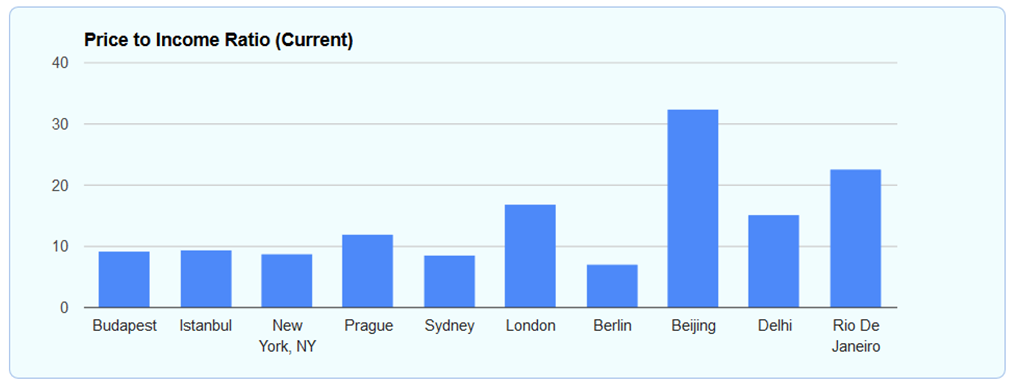

Mennyi lehet a cég reális értéke? Attól függ, hogyan teljesít a jövőben. Remélem, hogy ez a poszt minél több wannabe befektetőhöz eljut, mert az alábbiakban elsősorban nekik szeretnénk egy keretet adni, ami megkönnyíti a számítgatásokat. A cég értékeléséhez elkészítettünk egy egyszerűsített, a Norbi Update legfőbb értékvezérlőire épülő modellt. A rendelkezésre álló adatok alapján jelenleg a magyar és a szlovák részt lehet beértékelni, az új irányvonalat képviselő Agassi arcával fémjelzett külföldi terjeszkedésről később lesz szó.

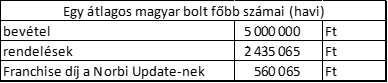

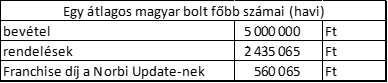

A működés alapsejtje a tipikus franchise bolt. Általános esetben egy új partner a kezdeti 1,5 milliós belépési díj után megkapja a jogokat és a teendőket, és normál arculatba illő ügymenet során az értékesítésből jutalékot fizet a Norbi Update-nek. Egy ilyen egység jövedelmezősége az alábbi módon néz ki:

Azaz egy átlagos bolt havi kb 2,4 millió forintért rendel árut a HAVI Logistics-től, ebből kb 5 millió forint bevétele származik (nem kis bruttó marzzsal dolgoznak!) és kb. 560 ezer Ft-ot eljuttat Norbiéknak. Ez a magyar boltokra igaz, a a Tájékoztató alapján Szlovákiában "az érvényben lévő master franchise megállapodás értelmében a jutalékok jelentős része helyi hálózat induláskor jelentős egyszeri díjat fizető üzemeltetőjénél marad." , azaz onnan már a Cég beszedte a kezdeti nagy díjat, a továbbiakban maradnak a jelenlegi alacsony jutalékok (amelyek számításaink szerint a boltok forgalmának mindössze kb. 1%-a), így a Cég jövőbeli cash flowjához a szlovák partnerek már nem adnak hozzá sokat.

A főbb értékvezérlők (sorszámokkal jelölve) az alábbiak:

- hány magyarországi franchise partnert sikerül szerezni a jövőben, mi az, amit még elbír a piac (1)?

Minél több bolt van, annál jobban kannibalizálják majd egymást, aki akar, az már most is talál Norbi Update boltot. Ezen kívül a hagyományos szupermarketek és hipermarketek is egyre jobban bővítik a fitnesz-kaja részlegüket, a péksütik tekintetében pedig a Lipóti pékség is erős versenytárs. Sajnos a boltok növekedési dinamikája nem derül ki a tájékoztatóból, és az év során a különböző időpontban kiadott tájékoztató anyagokban sem tetten érhető a hatalmas növekedés. Hosszas tanakodás után arra jutottunk (a különböző hazai láncok boltszámai alapján), hogy 5 éven belül elérhető lehet a 150-es boltszám a Norbi Update-nek is. Ebben benne van a tévedés lehetősége mindkét irányban. Mivel egy új bolt megnyílása a Cég részéről nem jelent újabb változóköltséget (sőt, kezdeti jövedelmet generál), erre érzékeny a végső árfolyam.

- hogyan alakul a boltok árbevétele (2)? és a franchise jutalék(3)?

Várhatóan a verseny erősödésével a mostani óriási bruttó marzsok és így az árak is csökkenni fognak, ez a boltok árbevételének is a csökkenésével jár. Ez automatikusan is csökkenti a franchise jutalékokat, de az is elképzelhető, hogy az árbevétel arányos díjat is mérsékelni kell majd, ha visszaesik a partnerek profitabilitása. Ami a pozitívum, hogy maga az egészséges étkezés, mint piac még növekvő fázisban van, és a Norbi Update is folyamatosan hoz ki új termékeket, amelyek növelhetik a forgalmat (bár azt megjegyezném, hogy a cég költségei között nem nagyon találunk gyógyszercégeket megszégyenítő K+F kiadásokat. Úgy látszik, hogy dr. Schwarz olcsón dolgozik..). Mi azzal kalkulálunk, hogy kezdeti növekedés után a boltok árbevétele lassan erodálódik, és a jutalékok is lemennek a mostani 11,2%-ról 10% körülre. De itt is meghagytuk a lehetőséget az olvasóknak a különböző szcenációk elemzésére.

- fontos (bár a boltokhoz képest kisebb mértékű) bevételforrás még a Teletál ételkiszállító Update szekciója (4)

Itt mi egy 5%-os növekedést tartunk reálisnak

- a Cég Maradványértékét az 5 év múlvai állapotra számoljuk ki, és azt feltételezzük, hogy akkor majd egy stabil, 3%-os növekedésre áll be a Cash Flow (5)

A költségsoroknál a jövőben is a marketing fog dominálni, feltételezésünk szerint egy feleakkora ütemben nő majd, mint a Cég árbevétele, és 2014-es megemelkedik a bérköltség is, utána viszont várhatóan egy stabil pályára áll. A tőzsdei bevezetés költsége is idén jelentkezik.

Ide kattintva látható a DCF modell.

A részletes exceltáblázatot pedig le lehet tölteni, itt.

Letöltés után pedig szabadon próbálgathatók benne a különböző jövőképek. Sok munkám van benne, és a lehető legfelhasználóbarátabb, ezért bízom benne, hogy mielőtt bárki is befektetésre adná a fejét, gondolatébresztőnek végigszámolja a segítségével a lehetséges szcenáriókat.

A mi feltételezéseinkkel (kb. 20%-nyi likviditási diszkontot is figyelembe véve) kb 570 Ft-os fair ár adódik (és ebben még ugye nincs benne, hogy a befektetők felértékelődési potenciált is elvárnának - mi legalább 20-30%-ot szoktunk). Mivel a boltszám majdnem duplázódásával kalkulálunk, és a marzsokat is csak kis mértékben csökkentettük, ezért ezt nem gondolnám különösen pesszimista szcenáriónak, inkább optimistán realistának.

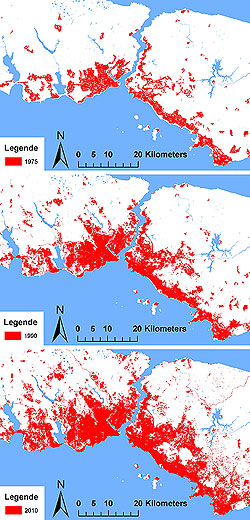

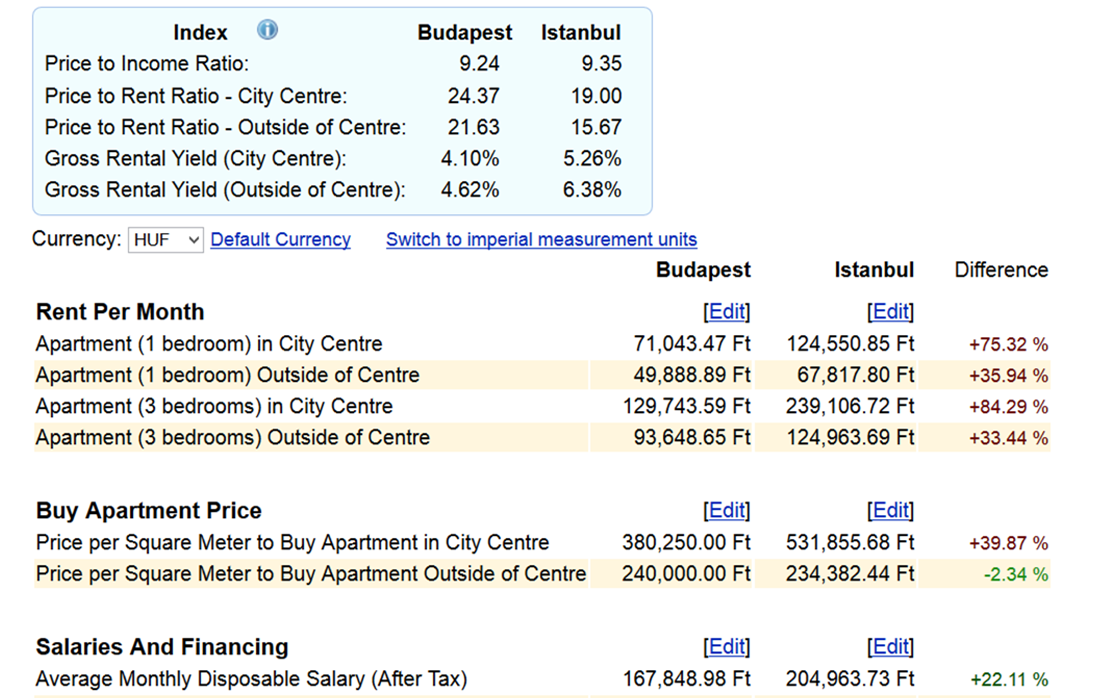

Na és a külföldi terjeszkedés? Az Agassi faktor

Bevallom őszintén, nem értettem elsőre sem, hogyan érheti meg megfizetni Agassit, hogy ő legyen az Update1 arca. Bár nem hozták nyilvánosságra a megegyezés részleteit (ami befektetői szemmel hatalmas figyelmeztető jelzés), az kiderült, hogy állítólag évi 2 millió euró költsége van az "üzlettársnak". A megnevezés egyébként valószínűleg csak a marketing része, hiszen Agassi nem részvényeket kap valamilyen generált árbevételhez kötve - ez az eset egyébként sokkal kedvezőbb lett volna a kisbefektetőknek - , hanem jó sok pénzbe kerül, ami gyakorlatilag el is viszi az új befektetők által Norbiéknak kifizetett, majd tőkeemelésre fordított forrást. Már az első évben. Az összeg a cég méretéhez képest hatalmas, felér az összes 2014-es egyéb kiadással. Aztán jövőre megismétlődik, és utána megint, mert 3 évig szó a megállapodás.( De utána sem szűnik meg, ha akarják vinni tovább a márkát, gondolom ismét zsebbe kell majd nyúlni). Nem egyértelmű, hogy így 3 év alatt 6 millió eurót, vagy csak 4 milliót kap Agassi, de mindkettő hatalmas összeg, és nem igazán látható, miből lehetne kitermelni. Az eddigi egyetlen külföldi terjeszkedés, a szlovák hálózat nem tud értelmezhető jutalékot generálni, pedig az még félig-meddig hazai pálya is. Ennél várhatóan Törökországban például sokkal nehezebb dolguk lesz, hiszen ott a friss termékek esetén a már kipróbált magyar gyártókat sem lehet alkalmazni. Igazából az az ember érzése, hogy azért soroltak fel ennyi országot, hogy nagyobbnak tűnjön a potenciál, de valós terv nincs mögötte (ez bevett gyakorlat a tőzsdei kibocsátásoknál, amikor fel kell beszélni az árat).

Forrás: Norbi Facebook oldala

Forrás: Norbi Facebook oldala

Mit hoz Agassi? A Norbiék által a hazai piacon hosszú évek alatt felépített brandet (méghozzá "egészséges-fogyókúrás" brandet) kellene, hogy megteremtse külföldön, de nagyon hamar, mert 1 év alatt kifut a cég a forrásokból. Ha az alatt nem sikerül áttörést elérni, akkor pedig ismét tőkét kell bevonniuk, ami a meglévő részvényesek hígításával jár. A legfőbb gond a külföldi terjeszkedéssel, hogy a hazai piacon jelentős marketingköltséggel kiépített hírnév teljesen használhatatlan, és mivel a költségek nem a kutatás-fejlesztésre mentek el, a termék nem is lehet akkora durranás, hogy el tudja adni magát (mint pl a Prezi, vagy a Norbi által mintának tekintett Rubik-kocka). Talán nem véletlen, hogy a szlovákiai terjeszkedés sem volt annyira sikeres, mint a belföldi (és vélhetően ott is inkább az ottani magyar vásárlókörre tudnak építeni, akik ismerik Norbiékat).

Tényleg kíváncsi leszek a fejleményekre.

Összességében elmondható, hogy ha csak a már meglévő hazai és szlovák operációt nézzük, akkor egy okosan összerakott, jövedelmező vállalkozást látunk, amely azonban csak nagyon optimista esetben érné meg a kibocsátási árat. Az Agassi-vonal első ránézésre óriási hibának nagy vakmerőségnek tűnik, és nagyon rossz az optikája, hogy a kibocsátással Norbiék jelentős pénzt vesznek ki a cégből a szükséges forrásnál több részvényt adnak a befektetőknek, nincsenek stabilan a cégnél a jogok, illetve meglehetősen titokzatos az üzleti terv. Ezek miatt még akkor is óriási kockázatokkal (főleg a negatív irányba) jár a befektetés, ha egyébként optimisták lennénk a hosszú távú sztorira.

Egyiptomi részvényindex, Forrás: Bloomberg

Egyiptomi részvényindex, Forrás: Bloomberg

Forrás:Index

Forrás:Index

mintavétel

mintavétel Forrás: Réka FB oldala

Forrás: Réka FB oldala

Forrás: Norbi Facebook oldala

Forrás: Norbi Facebook oldala

Utolsó kommentek